आईटीआर फाइलिंग को आसान बनाया गया: वित्त वर्ष 2022-23 टैक्स सीजन के लिए डॉक्यूमेंट चेकलिस्ट

Mitali Dhoke

Jul 07, 2023 / Reading Time: Approx. 10 mins

भारत में आयकर रिटर्न दाखिल करने के लिए आयकर अधिनियम, 1961 के तहत सबूत के रूप में प्रस्तुत किए जाने वाले कुछ दस्तावेजों की एक सूची है। टैक्स फाइल करने के लिए उत्तरदायी प्रत्येक व्यक्ति के पास इन दस्तावेजों को रखना आवश्यक है, और इस प्रकार, आपको यह सुनिश्चित करने के लिए ऐसे दस्तावेजों को संभालकर रखने की आवश्यकता है कि आपकी आयकर रिटर्न फाइलिंग प्रक्रिया परेशानी मुक्त है। इस पर विचार करते हुए, भारत सरकार करदाताओं को अपने दस्तावेजों को संकलित करने के लिए वित्तीय वर्ष की समाप्ति (31 मार्च को) के बाद चार महीने की पर्याप्त समय अवधि देती है।

[पढ़ें: आसान आईटीआर फाइलिंग प्रक्रिया: वित्त वर्ष 2022-23 (आकलन वर्ष 2023-24) के लिए अपना आईटीआर ऑनलाइन दाखिल करने के 10 चरण]

आयकर फाइलिंग प्रक्रिया और कर फाइलिंग के लिए आवश्यक दस्तावेज प्रति वर्ष अर्जित आय और आय स्रोत के आधार पर भिन्न होते हैं, जैसे कि व्यावसायिक लाभ, वेतन, ब्याज आय, निवेश लाभ, आदि। आय के विभिन्न स्रोतों के लिए किस प्रकार के दस्तावेजों की आवश्यकता होती है, इसका एक उदाहरण यहां दिया गया है:

|

आय/कर-बचत निवेश का प्रकार

|

आवश्यक दस्तावेज

|

| वेतन आय |

फॉर्म 16 और फॉर्म 26एएस |

| अन्य स्रोतों से आय |

- बैंक एफडी ब्याज के लिए ब्याज या टीडीएस प्रमाण पत्र

- बचत खाते से अर्जित ब्याज के लिए बैंक खाता/बैंक पासबुक विवरण

- लाभांश आय के मामले में लाभांश वारंट

- किराया समझौता और टीडीएस प्रमाण पत्र (यदि लागू हो)

- कोई अन्य दस्तावेजी प्रमाण (जैसा लागू हो)

|

| पूंजीगत लाभ आय |

- अचल संपत्ति की खरीद और बिक्री विलेख

- प्रतिभूतियों की बिक्री/खरीद के लिए संविदा नोट/डीमैट खाता विवरण

- सभी लागू पूंजीगत परिसंपत्तियों और आभासी डिजिटल परिसंपत्तियों की खरीद और बिक्री प्रमाण / प्राप्तियां

|

| व्यवसाय/व्यवसाय से आय |

- बैलेंस शीट

- लेखा परीक्षा रिकॉर्ड (यदि लागू / अनिवार्य हो)

- टीडीएस प्रमाण पत्र

- आयकर भुगतान (स्व-मूल्यांकन कर/अग्रिम कर) चालान की प्रति

|

| कर-बचत निवेश |

- भुगतान किए गए जीवन बीमा प्रीमियम की प्राप्ति

- चिकित्सा बीमा की प्राप्ति

- लोक भविष्य निधि पासबुक

- सावधि जमा रसीद

- होम लोन पुनर्भुगतान प्रमाण पत्र /

- दान भुगतान रसीद

- ट्यूशन फीस भुगतान रसीद

- म्यूचुअल फंड समेकित खाता विवरण (सीएएस)

- शिक्षा ऋण चुकौती प्रमाण पत्र

|

जैसे-जैसे जुलाई बीतता है, आयकर रिटर्न दाखिल करने या आईटीआर दाखिल करने का मौसम आता है, और इसके साथ ही रिटर्न समय पर दाखिल करने के लिए सभी प्रासंगिक दस्तावेजों को इकट्ठा करने की होड़ शुरू हो गई है। वित्त वर्ष 2022-23 (आकलन वर्ष 2023-24) के लिए कर ऑडिट के अधीन नहीं होने वाले व्यक्तिगत करदाताओं द्वारा आयकर रिटर्न (आईटीआर) दाखिल करने की अंतिम तिथि 31 जुलाई, 2023 है, जब तक कि सरकार द्वारा बढ़ाया नहीं जाता है।

वित्त वर्ष 2022-23 (आकलन वर्ष 2023-24) के लिए अपना आयकर रिटर्न दाखिल करना शुरू करने से पहले अपने दस्तावेजों को तैयार रखें।

1. पैन और आधार कार्ड लिंक

यदि आप आयकर रिटर्न दाखिल कर रहे हैं तो पैन कार्ड और आधार कार्ड पहली और सबसे महत्वपूर्ण शर्त हैं। आयकर अधिनियम की धारा 139एए के अनुसार, व्यक्तियों को रिटर्न दाखिल करते समय अपने आधार कार्ड का विवरण प्रदान करने की आवश्यकता होती है। टीडीएस काटने के लिए पैन की भी आवश्यकता होती है और आयकर रिफंड (यदि कोई हो) के प्रत्यक्ष क्रेडिट के लिए आपके बैंक खाते से जुड़ा होना चाहिए। आयकर विभाग इसे जारी करता है, और एक वेतनभोगी कर्मचारी पैन कार्ड, फॉर्म 26एएस, फॉर्म 16, फॉर्म 12बीबी आदि पर पैन नंबर पा सकता है।

आधार-पैन लिंक की समय सीमा 30 जून 2023 को समाप्त हो गई है। लेकिन, जिन लोगों के पैन और आधार अभी भी जुड़े नहीं हैं, वे अभी भी अपने संबंधित आयकर रिटर्न दाखिल करने में सक्षम होंगे। हालांकि, आयकर विभाग उनके रिटर्न को तब तक प्रोसेस नहीं करेगा, जब तक कि वे अपने पैन को आधार से लिंक नहीं करते। जो लोग अपने आधार और पैन को जोड़ने में विफल रहे, उनका पैन कार्ड निष्क्रिय हो गया है, और इसलिए उन्हें दंड के रूप में 1,000 रुपये का भुगतान करते हुए अपने पैन को आधार के साथ जोड़ना होगा।

Image source: www.freepik.com

Image source: www.freepik.com

Join Now: PersonalFN is now on Telegram. Join FREE Today to get 'Daily Wealth Letter' and Exclusive Updates on Mutual Funds

2. फॉर्म -16

नियोक्ता सभी वेतनभोगी व्यक्तियों को फॉर्म -16 जारी करता है। इस फॉर्म में कर्मचारी के वेतन और वेतन से काटे गए टीडीएस की राशि का विवरण होता है। फॉर्म 16 में दो अलग-अलग भाग होते हैं, भाग ए और भाग बी, दोनों में ट्रेसेस लोगो और अद्वितीय आईडी है।

-

पार्ट-ए में नियोक्ता द्वारा वित्तीय वर्ष के दौरान काटे गए कर की राशि का विवरण, नियोक्ता के पैन और टैन विवरण के साथ होता है।

-

फॉर्म के भाग बी में सकल वेतन विखंड, छूट भत्ते, अनुलाभ आदि जैसे टीडीएस गणना शामिल हैं।

किसी व्यक्ति का फॉर्म -16 समय पर भुगतान किए गए कर के प्रमाण के रूप में कार्य करता है और वेतनभोगी व्यक्तियों द्वारा आयकर रिटर्न दाखिल करने के लिए एक महत्वपूर्ण दस्तावेज है। यह साबित करता है कि एक व्यक्तिगत कर्मचारी की आय (उनके वेतन से अर्जित) वैध है और भारत सरकार और आयकर विभाग के पास रिकॉर्ड में है। इसके अलावा, आपको प्राप्त सभी कर योग्य भत्तों की जानकारी एकत्र करने की आवश्यकता है, यानी इन भत्तों पर दावा की गई छूट, जैसे कि घर किराया भत्ता, छुट्टी यात्रा भत्ता, आदि। कृपया अपने लागू आईटीआर फॉर्म में इस जानकारी का खुलासा करें। यदि आप एक वेतनभोगी व्यक्ति हैं तो आईटीआर फाइलिंग के लिए आपकी महीनेवार वेतन पर्ची भी आवश्यक है।

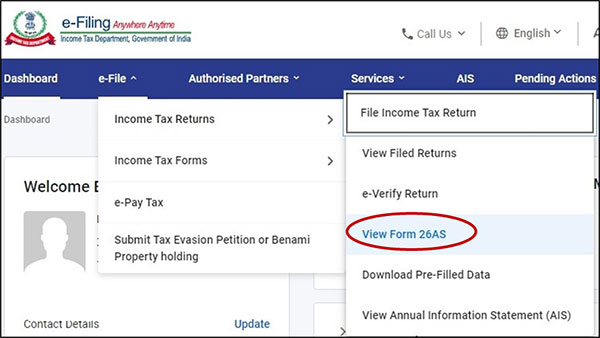

3. फॉर्म 26एएस

1466790297682014667902976820फॉर्म 26एएस, जिसे वार्षिक समेकित विवरण के रूप में भी जाना जाता है, एक महत्वपूर्ण दस्तावेज है जिसमें करदाता की सभी कर-संबंधी जानकारी होती है, जैसे टीडीएस, अग्रिम कर, लंबित और पूर्ण कर कार्यवाही का विवरण, प्राप्त कर रिफंड, आदि। यह आयकर विभाग द्वारा प्रदान किया जाने वाला एक वार्षिक क्रेडिट स्टेटमेंट है, जो आईटीआर फाइलिंग के लिए आवश्यक सबसे महत्वपूर्ण दस्तावेजों में से एक है। फॉर्म 26एएस को नए आयकर पोर्टल से व्यक्तियों द्वारा आसानी से डाउनलोड किया जा सकता है। 'https://eportal.incometax.gov.in/iec/foservices/#/login' में लॉग इन करें

आप ट्रेसेस वेबसाइट के माध्यम से या नेट बैंकिंग के माध्यम से भी फॉर्म 26एएस डाउनलोड कर सकते हैं। आपको यह सुनिश्चित करना होगा कि वित्तीय वर्ष के दौरान काटे गए कर फॉर्म 26एएस में आपके पैन के खिलाफ परिलक्षित हों। यदि कोई विसंगति है, तो आपको कटौतीकर्ता के संपर्क में आकर इसे जल्द से जल्द ठीक करना होगा, अन्यथा, आप टीडीएस कटौती के लिए टैक्स क्रेडिट का दावा नहीं कर पाएंगे।

4. ब्याज आय से संबंधित दस्तावेज

जब आपकी ब्याज आय का मूल्यांकन करने की बात आती है, तो बचत खाते पर ब्याज के लिए बैंक स्टेटमेंट / पासबुक, फिक्स्ड डिपॉजिट के लिए ब्याज आय विवरण और बैंकों और अन्य द्वारा जारी टीडीएस प्रमाण पत्र जैसे दस्तावेजों को संभालकर रखें। कुछ मामलों में, आप अपने बैंक बचत खाते और जमा से अर्जित ब्याज पर करों की कटौती के लिए पात्र हैं। यदि आप कर योग्य ब्रैकेट के तहत उत्तरदायी नहीं हैं, तो आप व्यक्तियों के लिए फॉर्म 15 जी / वरिष्ठ नागरिकों के लिए फॉर्म 15 एच जमा करके इस कर कटौती को रोक सकते हैं।

5. टैक्स-सेविंग इन्वेस्टमेंट प्रूफ

कटौती का दावा करने के लिए व्यक्तियों को कर रिटर्न दाखिल करते समय कर-बचत निवेश और व्यय प्रमाण एकत्र करना चाहिए। आयकर रिटर्न दाखिल करते समय कटौती का दावा करने के लिए कर-बचत निवेश और व्यय प्रमाण जैसे भुगतान किए गए जीवन बीमा प्रीमियम की प्राप्ति, चिकित्सा बीमा की प्राप्ति, सार्वजनिक भविष्य निधि पासबुक, सावधि जमा रसीद, गृह ऋण चुकौती प्रमाण पत्र/ रसीद, दान भुगतान रसीद, ट्यूशन शुल्क भुगतान रसीद, ईएलएसएस के लिए म्यूचुअल फंड समेकित खाता विवरण, शिक्षा ऋण चुकौती प्रमाण पत्र आदि आवश्यक हैं। हालांकि, यदि आप आयकर रिटर्न दाखिल करते समय पुरानी कर व्यवस्था का विकल्प चुनते हैं तो आप इन कटौतियों का दावा कर सकते हैं।

आम तौर पर, कर्मचारी अपने वेतन पर उच्च टीडीएस से बचने के लिए इन प्रमाणों को घोषित करते हैं और अपने नियोक्ताओं को प्रस्तुत करते हैं। जमा किए गए सबूतों का उल्लेख फॉर्म 16 के भाग बी में किया गया है, और आयकर विभाग इस जानकारी का उपयोग करता है और इसे आईटीआर फॉर्म में पहले से भरता है। हालांकि, अगर आप किसी भी टैक्स-सेविंग प्रूफ की घोषणा करने से चूक जाते हैं, तो आप आयकर रिटर्न फाइलिंग के समय इसका दावा कर सकते हैं।

6. पूंजीगत लाभ

शेयर, म्यूचुअल फंड, आवासीय संपत्ति, सोना, आदि जैसी किसी भी पूंजीगत संपत्ति को बेचने के बाद पूंजीगत लाभ कर लागू होता है। ये लाभ कर योग्य हैं, और कर की दर निवेश के प्रकार और उस पर रिटर्न पर निर्भर करती है। आयकर रिटर्न में लंबी अवधि के निवेश का विवरण प्राप्त करना अनिवार्य है। आपको यह सुनिश्चित करने की आवश्यकता है कि आपके पास पूंजीगत लाभ कर देयता के लिए वित्त वर्ष 2022-23 में किए गए ऐसे किसी भी लेनदेन से संबंधित दस्तावेज हों।

इसके अलावा, वित्त वर्ष 2022-23 के लिए अपना आईटीआर दाखिल करते समय आपको कुछ बदलावों पर विचार करना चाहिए। वर्चुअल डिजिटल एसेट्स (वीडीए) के हस्तांतरण से उत्पन्न आय को आईटीआर में रिपोर्ट करने की आवश्यकता है; यह 30% की दर से कराधान और लागू अधिभार और उपकर के अधीन होगा। इस तरह की आय पर या तो व्यावसायिक आय या पूंजीगत लाभ के मद में कर लगाया जा सकता है।

7 अन्य आवश्यक दस्तावेज

उपर्युक्त दस्तावेजों के अलावा, आईटीआर दाखिल करते समय कई अन्य दस्तावेजों की आवश्यकता होती है जो प्रत्येक करदाता के लिए अलग-अलग होती है।

-

होम लोन के लिए ब्याज प्रमाण पत्र - व्यक्तियों को मूलधन और ब्याज जैसे विवरण प्रदान किए जाते हैं जो वे अपने ऋण विवरण में चुकाते हैं। इस ब्रेकअप की जानकारी सबूत के तौर पर और आईटीआर फाइल करते समय जानकारी देने के लिए जरूरी होती है। यदि व्यक्ति ने बैंकों जैसे वित्तीय संस्थानों से होम लोन लिया है, तो उन्हें पिछले वित्तीय वर्ष, 2022-23 के लिए स्टेटमेंट एकत्र करना चाहिए।

आवास ऋण पर चुकाया गया ब्याज स्व-कब्जे वाली संपत्ति के लिए 2,00,000 रुपये तक कर बचत के लिए पात्र है। संपत्ति छोड़ने या छोड़ने के मामले में, आवास ऋण पर ब्याज की कोई सीमा नहीं है।

-

दान रसीदें - आप में से कई लोगों ने दान करने और समाज में योगदान देने पर विचार किया है। आयकर अधिनियम 1961 की धारा 80 जी के तहत, सरकार आपको धर्मार्थ संगठनों को किए गए दान के लिए कर कटौती की अनुमति देकर धर्मार्थ सेवाओं के लिए समर्थन को प्रोत्साहित करती है। अपने आईटीआर दाखिल करते समय आवश्यक दस्तावेजों के रूप में अपनी दान रसीदों को बनाए रखना सुनिश्चित करें।

इसके अतिरिक्त, चालू वर्ष के आईटीआर फॉर्म में, 'टेबल डी' में एक नया कॉलम जोड़ा गया है। इस कॉलम में उन संस्थाओं को किए गए दान के लिए एआरएन (दान संदर्भ संख्या) का खुलासा करने की आवश्यकता होती है, जहां योग्यता सीमा के अधीन 50% कटौती की अनुमति है। एआरएन को प्राप्तकर्ता संस्थानों द्वारा फॉर्म 10बीई में जारी दान प्रमाण पत्र से प्राप्त किया जाना चाहिए और आयकर रिटर्न में इसका उल्लेख किया जाना चाहिए।

निष्कर्ष निकालने के लिए...

आयकर रिटर्न दाखिल करने की समय सीमा कुछ ही दिन दूर है, जब तक कि इसे बढ़ाया नहीं जाता है। यदि यह तारीख चूक जाती है, तो भी 31 दिसंबर, 2023 तक एक विलंबित आईटीआर दाखिल किया जा सकता है, जिसमें 1,000 रुपये का जुर्माना लगाया जा सकता है। हालांकि, यदि कुल आय 5,00,000 रुपये से अधिक है, तो जुर्माना सबसे दूर 5,000 रुपये तक बढ़ाया जाएगा। इस तरह के जुर्माना शुल्क से बचने के लिए समय पर आवश्यक दस्तावेजों के साथ आयकर रिटर्न दाखिल करना चाहिए।

विशेषज्ञ करदाताओं से इस महत्वपूर्ण वित्तीय कार्य की दिशा में किसी भी देरी को रोकने का आग्रह कर रहे हैं। कई करदाता अपनी आईटीआर फाइलिंग में अंतिम दिन तक देरी करते हैं, जो एक गड़बड़ पैदा करता है, क्योंकि आपको विशिष्ट वित्तीय वर्ष के लिए आईटीआर दाखिल करने के लिए आवश्यक कई दस्तावेजों और सूचनाओं को इकट्ठा करने की आवश्यकता होती है। इसलिए, ऐसे परिणामों से बचने के लिए, आपको उपर्युक्त दस्तावेजों को तैयार रखना चाहिए और जितनी जल्दी हो सके अपना आयकर रिटर्न दाखिल करना चाहिए।

अक्सर पूछे जाने वाले प्रश्न (FAQs)

1. आईटीआर फाइलिंग क्या है?

आयकर रिटर्न (आईटीआर) फाइलिंग एक प्रक्रिया है जिसमें एक फॉर्म होता है जिसमें करदाता आयकर विभाग को अपनी अर्जित आय और लागू कर के बारे में जानकारी दर्ज करते हैं। इसमें आपकी आय और वित्तीय वर्ष के दौरान भुगतान किए जाने वाले करों के बारे में जानकारी होती है। आईटीआर फॉर्म शुद्ध कर देयता की घोषणा करता है, कर कटौती का दावा करता है, और सकल कर योग्य आय की सूचना देता है।

2. आईटीआर किसे फाइल करना चाहिए?

यदि आपकी सभी आय मूल छूट सीमा से अधिक है तो आयकर रिटर्न दाखिल करना अनिवार्य है। आपकी आयु और आय स्लैब के आधार पर बुनियादी छूट सीमा के लिए विभिन्न मानदंड हैं। कृपया देखें (www.incometaxindia.gov.in - आकलन वर्ष 2021-22 के लिए कर स्लैब)

3. आईटीआर फाइल करने का टाइम पीरियड क्या है?

किसी भी त्रुटि से बचने के लिए आपको उल्लिखित नियत तिथि पर या उससे पहले अपना आईटीआर दाखिल करना चाहिए। आदर्श रूप से, एक आईटीआर आकलन वर्ष के 31 जुलाई को या उससे पहले दाखिल किया जाना चाहिए। उदाहरण के लिए, वित्त वर्ष 2020-21 का आईटीआर फाइल करने के लिए, नियत तिथि 31 जुलाई, 2021 होगी। (वर्तमान में, महामारी की स्थिति के कारण आईटीआर फाइलिंग की समय सीमा पर एक विस्तार प्रदान किया जाता है।

4. क्या होता है अगर मैं नियत तारीख से पहले अपना आईटीआर दाखिल करने में विफल रहता हूं?

यदि आप नियत तारीख से पहले अपना आईटीआर दाखिल करने में विफल रहते हैं, तो इससे कुछ जटिलताएं होंगी, और आपसे जुर्माना के रूप में विलंब शुल्क लिया जाएगा। आईटीआर दाखिल नहीं करने को कर चोरी माना जा सकता है, जो आयकर अधिनियम 1961 के तहत दंडनीय है।

5. आईटीआर फाइलिंग के क्या लाभ हैं?

यदि आप नियत तारीख को या उससे पहले सटीक जानकारी के साथ अपना आयकर रिटर्न दाखिल करते हैं, तो आप लागू कटौती के साथ अपने कर पर बचत कर सकते हैं और कर वापसी प्राप्त कर सकते हैं। यदि आप अंतिम समय तक देरी किए बिना समय पर अपना आईटीआर दाखिल करते हैं, तो आप त्रुटियों, अनुचित तनाव और दंड से बच जाएंगे।

MITALI DHOKE is a Research Analyst at PersonalFN. She is an MBA (Finance) and a post-graduate in commerce (M. Com). She focuses primarily on covering articles around mutual funds including NFOs, financial planning and fixed-income products. Mitali holds an overall experience of 4 years in the financial services industry.

She also actively contributes towards content creation for PersonalFN’s social media platforms in the endeavour to educate investors and enhance their financial knowledge.

Disclaimer: प्रतिभूति बाजार में निवेश बाजार जोखिमों के अधीन है, निवेश करने से पहले सभी प्रासंगिक दस्तावेजों को ध्यान से पढ़ें।

Disclaimer: यह लेख केवल सूचनात्मक उद्देश्यों के लिए है और आपके निवेश निर्णयों को प्रभावित करने के लिए नहीं है। निवेश के फैसले लेने के लिए म्यूचुअल फंड पर विचार नहीं करना चाहिए।